SNSでシェアしよう!

目次

企業情報

概要

日本コンクリート工業は東京都港区に本社を置く、コンクリート製品の製造販売を主力事業とする企業です。

日常生活に欠かせない「コンクリート」という商材を扱っているが為に業績の安定性は高く、また近年では保有不動産の活用や太陽光発電事業などストック型の収益も確保しています。

本日の記事では、日本コンクリート工業の事業内容や業績推移などを踏まえた上で、就職活動に役立つ情報をご提供します。

基本情報

| 社名 | 日本コンクリート工業株式会社 |

| 創業 | 1948年8月5日 |

| 資本金 | 51億11百万円 |

| 売上高(連結) | 458億24百万円 |

| 純利益(連結) | ▲86百万円 |

| 従業員数(連結) | 1249名 |

企業研究

事業の柱

日本コンクリート工業について、まずは全体的に事業内容を把握しておきましょう。

決算資料のセグメントにおいては、同社の事業内容は次のように分類されています。

- 基礎事業

- コンクリート二次製品事業

- 不動産・太陽光発電事業

このうち、社名にも関係するコンクリート関連事業は上の2つですね。

「基礎事業」では、建築物固定に用いられるパイル(杭)を主に取り扱い、「コンクリート二次製品事業」には電柱などのポール製品や土木・建築用途向け製品が含まれます。

まずはコンクリート事業について軽く勉強してみましょう!

基礎事業

コンクリート製パイルは「基礎杭」との別名が有るように、建築物の土台すなわち基礎部分を成す重要な製品です。

ただでさえ我が国は地震大国であり、建築物の耐震性は何よりも重視される部分といっても過言ではないでしょう。

こうした課題を解決するために用いられるのがコンクリートパイルであり、これを適切な場所に適切な本数打ち込むことで、飛躍的に建物の安全性を高めることが可能です。

パイルは全体が地中に埋まっているため、おそらく建築現場などを至近距離で観察しなければ、実物を見る機会は殆ど無いでしょう。

しかしながら、大抵の大型建築にはパイルを打ち込むのが普通であり、私達は知らない間にその恩恵を多大に享受しています。

コンクリートパイルは、建築における重要性から非常に安定した需要が存在しています。

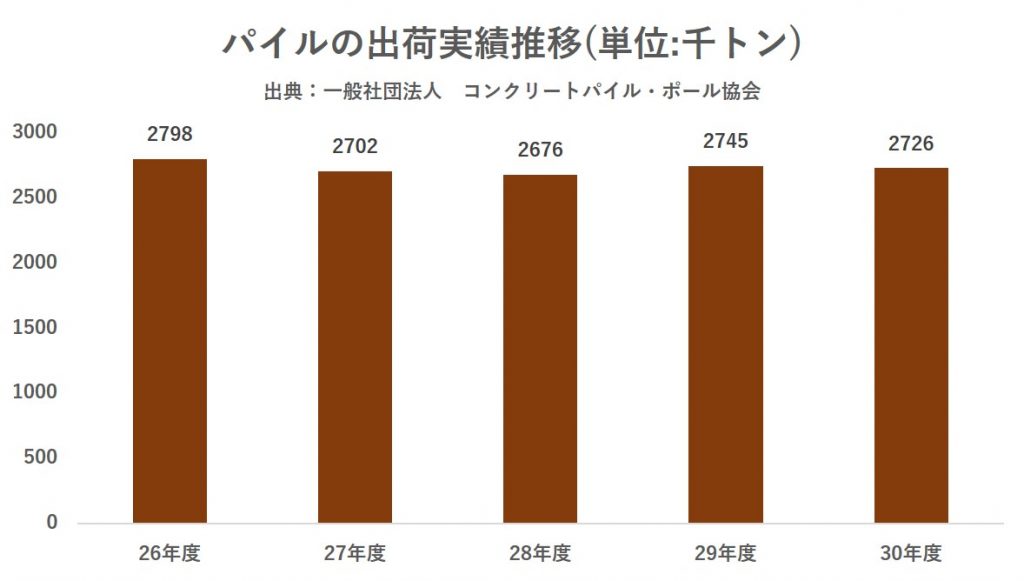

コンクリートパイル・ポール協会の公表データを図表化すると上図のようになり、過去5年間の出荷実績推移は270万トン前後で安定的に推移していることが伺えます。

同社は現在パイル市場において国内第三位のシェアを保持しています。

パイル業界の参入時期において同社は後発ながら、確かなプレゼンスを確立していると言えるでしょう。

コンクリート二次製品事業

同社の源流事業とも言えるのが、このコンクリート二次製品事業です。

同社はもともと国鉄向け地下埋設ケーブル防護用トラフの製造を目的とし、日本電設工業から分離発足した企業です。

現在では、そうした土木建設向け製品に加え、送配電線や通信線といったインフラを維持するために用いられるポール事業を含めたセグメントとなっています。

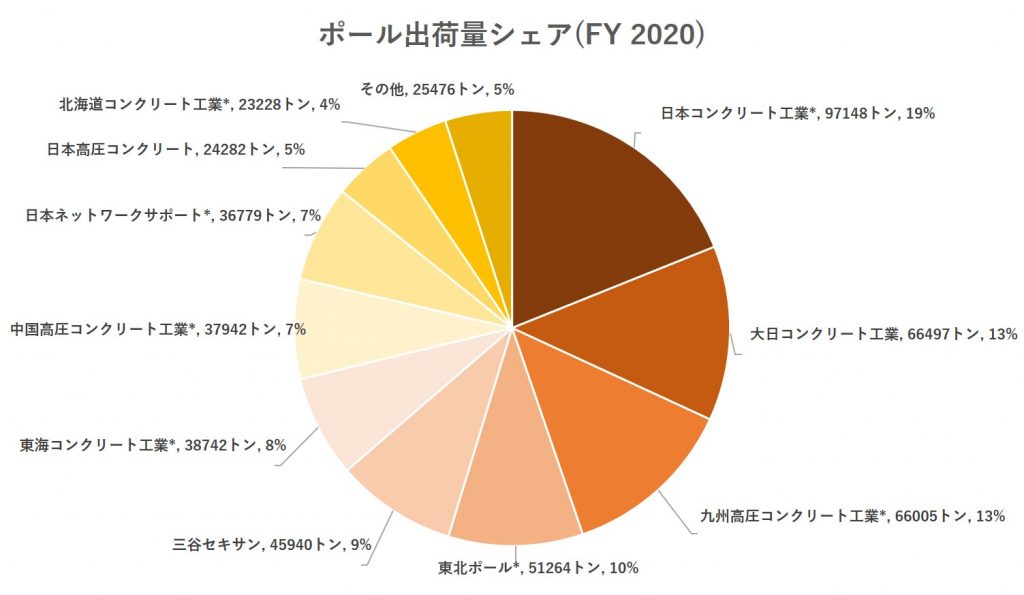

中でもポール事業では、現在同社は国内シェアの19%を占め、国内で1位のシェアを確立しています。

また、上図で社名に*マークを付加した会社は日本コンクリート工業のグループ会社です。そのため、グループ連結業績で言うならば、実に上位10社の7社をグループ企業が占めており、出荷量にして7割を独占していると言えるでしょう。

日々当たり前のように使っている電気も、世界的に平常運行率の高さが評価される日本の電車も、同社の製品が陰ながら支えていると言っても良いのではないでしょうか。

このように、コンクリート製品は余りにも日常に埋没しているからこそ有り難みに気づきにくくはあるのですが、最も私達の生活を根底から支える製品の1つと言うことがよく分かりますね。

また、同社のセグメント製品が現在JR東海が建設中のリニア新幹線においても用いられる予定です。

セグメントとはシールド工法でトンネルを掘る際に必要不可欠となる覆工材料であり、工場で大量生産したものを現地で組み上げれば壁面となるため、コスト面で優れていると言われています。

近年では工事過程での安全性などからシールド工法が土木工事の主流となり、それに伴って同社のセグメント販売高の向上が期待できます。

不動産・太陽光発電事業

同社は遊休資産活用の一環として、太陽光発電や不動産賃貸によるストック収入を確保しています。

太陽光発電事業は2015年より北関東エリアの2工場で太陽光発電を開始、売電により収益化しています。

また不動産賃貸では介護施設等の賃貸業を行っており、こちらも安定収益を確保しています。

これらの事業による合計売上高は2億98百万円と主力事業に比較して僅かではありますが、放っておけば勝手に儲かるほか、セグメント利益は1億57百万円と50%前後の売上高利益率を誇っています。

2019年度決算では本業の基礎事業で68百万円の損失が出てしまっているのですが、不動産・太陽光発電と相殺できています。

海外展開

同社は近年、東南アジアを中心に海外展開を進めています。

2015年にミャンマー、2017年にタイ、2018年にベトナムに進出と急ピッチで海外展開戦略が進行しており、一刻も早く国内のみならず海外での事業拡大を進めたい同社の思惑を感じ取ることが出来るでしょう。

ASEANの経済発展は著しく、足下では成長率停滞が危惧されながらも依然として5%前後の成長率を予測されています。

バブル崩壊以降の日本の経済成長率は2010年の4.0%が最高値であり、成長市場に投資しようとする姿勢にも頷けますね。

競合他社

さて、ここまで日本コンクリート工業の事業内容について確認してきました。

それでは、日本コンクリート工業と事業が競合する会社には、どのようなものが挙げられるでしょうか。

まず、基礎事業に関しては「ジャパンパイル」「三谷セキサン」「日本ヒューム」が挙げられるでしょう。

ジャパンパイルおよび三谷セキサンはコンクリートパイル出荷量で国内トップの企業であり、各社がそれぞれ国内出荷量の25%を占める形となっています。

日本ヒュームは、コンクリートパイル出荷量では日本コンクリート工業に劣るものの、下水道関連で用いられるヒューム管で国内トップシェアを誇る企業です。

コンクリート二次製品事業では「大日コンクリート工業」「三谷セキサン」が挙げられます。

全体的に「三谷セキサン」との事業競合が多いですね。ともに東証一部上場企業ですし。

業績推移

売上高推移

まずは売上高から見てみましょう。

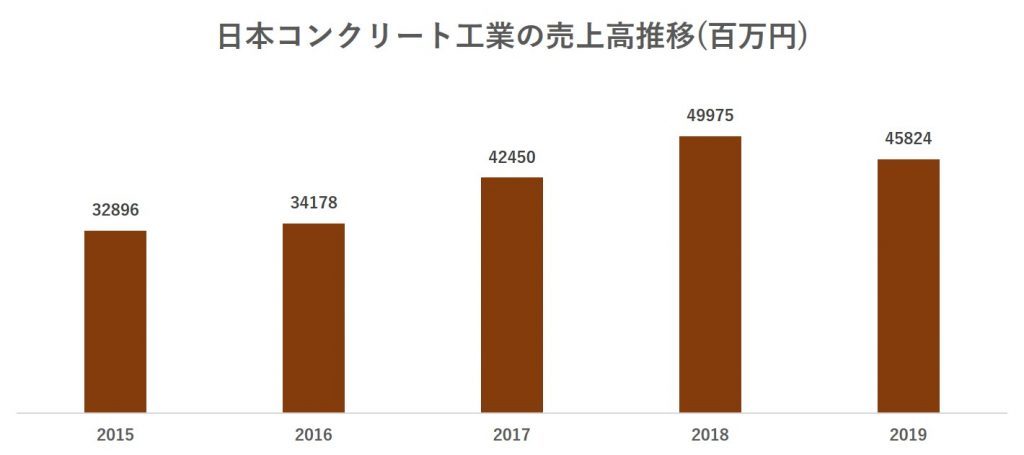

2018年度まで売上高は堅調推移でしたが、2019年度には減少に転じています。

2019年度の減収要因としては、コンクリートパイル業界の低調により、東日本エリアでの売上減、また、セグメント製品事業における工事中断やリニア新幹線案件の延期が響いたものとされています。

とはいえ、長期的には漸増傾向にあり、2019年度の減収要因も同社起因のものではないことから、大きな心配をする必要は皆無でしょう。

また、仮に減収減益が続いたとしても、同社の自己資本比率は50%前後を維持しており、債務超過リスクも限りなく低いでしょう。

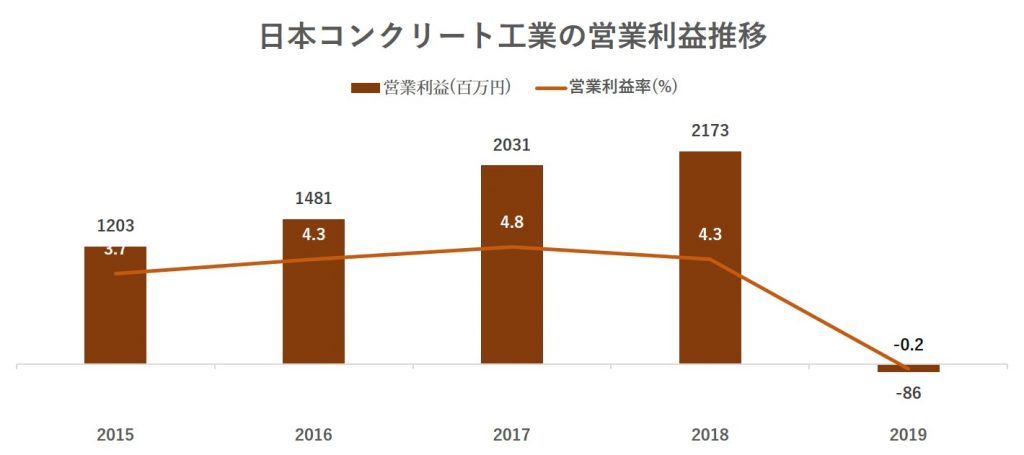

営業利益・営業利益率推移

営業利益も2018年度までは売上高に比例して向上しており、良好です。

営業利益率は4%前後で推移しており、標準的と言えるでしょう。

2019年度は86百万円の損失を計上しており、ギリギリのところで赤字に終わる結果となっています。

この営業利益赤字要因は杭工事利益率の低下、工場稼働率の低下が主要因とされています。

なお、2020年度の業績予想は新型コロナウイルスの影響を織り込みながらも、売上高は前年度比4.8%増の48000百万円、営業利益は1400百万円とされ、黒字回復が見込まれています。

競合他社比較

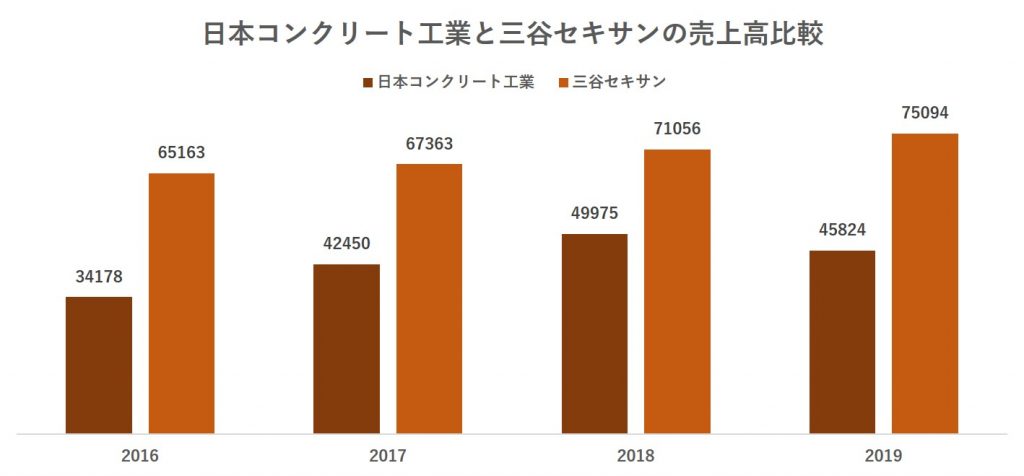

先に競合他社として挙げた「三谷セキサン」と業績比較してみましょう。

売上高では三谷セキサンが大きく上回っていることが分かります。

これは、三谷セキサンがホテル事業、情報通信業など、本業以外にも様々なセグメントを有していることも一因でしょう。

コンクリート二次製品関連に限定すると、たとえば2019年度には60964百万円となり、その差は133%になることが分かります。

一方で、売上高成長率を計算してみると、三谷セキサンが年間5%ほどの安定成長である一方、日本コンクリート工業は年間20%ほどの成長率であることが分かります(2019年度を除く)。

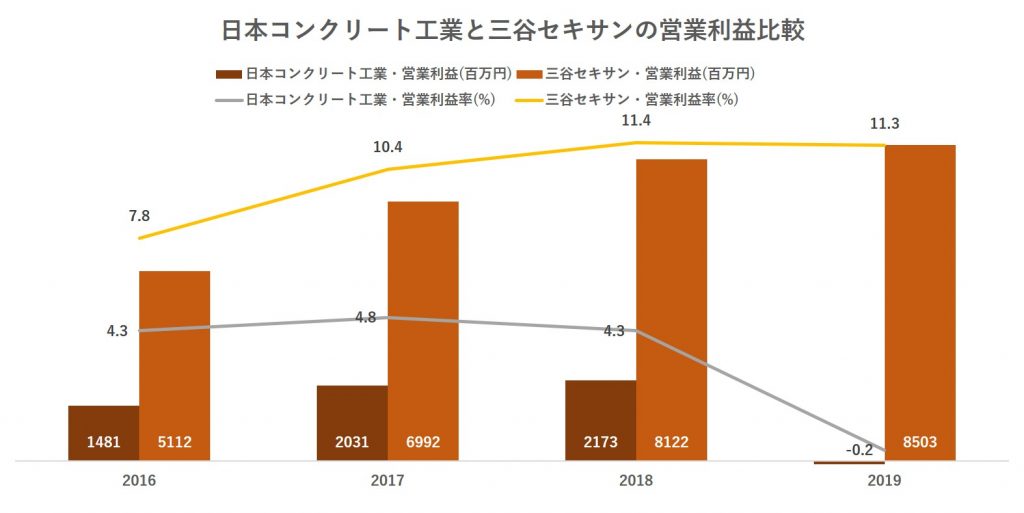

営業利益について見ると、日本コンクリート工業が三谷セキサンの後塵を拝していることが一層顕著です。

特に営業利益率を見てみると、三谷セキサンは安定的に2桁台をキープしています。

そのほか、経営効率を示す指標であるROA(総資産経常利益率)でも三谷セキサンは10%前後であるのに対し日本コンクリート工業では3%前後にとどまるなど、事業の非効率性が同業他社に対し高いと言わざるを得ません。

同社では現在「聖域なき構造改革」と称してコストカットに取り組んでおり、今後の改善が望まれるところです。

将来性分析

さて、ここまで競合他社との比較を交えた企業研究をご紹介してきました。

ここからは、総括として日本コンクリート工業の将来性について分析したいと思います。

まず、日本コンクリート工業が取り扱う製品は非常に公共性の高い分野で用いられており、半永久的に需要が持続するものと思われます。

その上で同社は同商品群において高いシェアを獲得しており、他社による技術革新などのブレイクスルーが無い限り事業としては安泰でしょう。

なお、近年は国内でも無電柱化への意識が高まりつつありますが、コスト(3.5億円/km)も高く、年間進捗率も国交省のデータによれば0.9%程度であることから、私達が生きている間に実現する可能性はほぼ無いかと思われます。

一方で本業は成熟産業であるため、爆発的な成長は見込めない企業とも言えるでしょう。

同業他社の三谷セキサンのような異業種参入や、現在同社が力を入れている海外展開などで細々とした増収増益を積み重ねるといったところでしょうか。

以上から、将来性としては「現状維持、もしくはわずかに成長が期待できる」と評価します。

成長産業でガツガツやって行きたい!という方には間違いなく不向きな企業ですが、成熟産業でマッタリ仕事をやっていきたい、という方には向いているでしょう。

選考対策

志望動機・面接対策

志望動機は中期経営計画から逆算して立てると、「その会社が目指すポイント」と「そこに到達するために活かせるあなた自身の強み」をマッチさせることが容易であり、オススメです。

方法論についての詳細は以下の記事に記載してありますので、読むことをオススメします。

「志望動機」は中長期経営計画から逆算しよう読む

「志望動機」は中長期経営計画から逆算しよう読む経営戦略

同社の経営戦略は、「コンクリートを通して、安心・安全で豊かな社会づくりに貢献する」という、企業の最終目的を達成すべく、目下の問題点を解決することに主眼が置かれています。

より具体的には、

- 基礎事業における設計提案力強化への取り組み

- 工法開発を主軸とした、他社との差別化

- アジア各国におけるNCブランドの浸透、海外市場の取り込みによるグローバル化推進

こういった要素から自分が貢献できそうなものを探し出し、それを根拠付けるエピソードを添えてやれば「志望動機」・「入社してからやりたいこと」を訊かれてもそつなく答えられるようになるでしょう。

・参考:第89期 有価証券報告書

企業研究をより深める

当サイトの企業研究記事は、主に企業が発行する決算短信や有価証券報告書、業界専門紙、信用調査会社のレポートなど信用できる情報源を基に分析・公開しています。

しかし、決算短信や有価証券報告書などに記載されている内容をすべてまとめているわけではありません。

ご自身でこれらの資料を読む力をつけておくことで、より深い企業研究が実現するかと思います。

決算資料の読み方は下記記事にてまとめていますから、ぜひこちらを参考にご自身なりの企業研究方法を確立してみてくださいね!

就活生は有価証券報告書を読むと幸せになれる読む

就活生は有価証券報告書を読むと幸せになれる読むインターンシップ

日本コンクリート工業では、インターンシップの開催はありません。

インターンシップでのテクニック

当サイトでは、インターンシップで活用できるスキルを多数公開しています。

インターンシップに限らず、選考過程のグループディスカッションなどでも活用できるテクニックがありますので、是非チェックしてみてください。

全てのテクニックへのリンクは下記記事にまとめています。

インターンシップを内定に直結させるためのテクニック読む

インターンシップを内定に直結させるためのテクニック読む